Hechos clave:

-

Nos guste o no, Ordinals fue el desarrollo más influyente de 2023.

-

La llegada de BlackRock cambió el juego de los ETF de Bitcoin.

Quienes vemos en Bitcoin algo más que un vehículo especulativo y entendemos lo poderoso que es simplemente que exista una red de intercambio económico digital completamente libre, optativa, que no puede ser controlada ni detenida por nadie, solemos considerar las variaciones de precio en dólares como un añadido, un extra que se agradece pero que es secundario ante la verdadera importancia de Bitcoin. Es en parte por eso que suele decirse que 1 BTC siempre es igual a 1 BTC.

Sin embargo, los precios son un instrumento de medida. El precio de un bien es un termómetro que nos indica su temperatura en el mercado, qué tanto es deseado por las personas. Y este año, sin duda, Bitcoin ha recuperado calor, luego de haber tocado el gélido piso de USD 15.740 en noviembre de 2022. Con casi 150% de apreciación, nuevamente es uno de los activos con mejor desempeño del año, superando al oro, las acciones tecnológicas y bonos.

- CHECALO -

Y aunque Bitcoin tiene su propio sistema de climatización interna que cicla la temperatura como un reloj cada cuatro años (el halving), durante 2023 ocurrieron diversos eventos que, directa o indirectamente, ayudaron a consolidar esos USD 40.000 sobre los que se ha establecido Bitcoin este fin de año.

ETF spot de Bitcoin: el protagonista de 2023

No cabe duda de que la noticia que más expectativas ha creado durante la segunda mitad del año ha sido la potencial aprobación de un ETF spot para Bitcoin. Aunque el tema de los ETF lleva años en la historia de Bitcoin, 2023 presentó avances sin precedentes.

La primera solicitud de un ETF spot para Bitcoin fue introducida por los gemelos Winklevoss, fundadores del exchange Gemini, en el año 2013. Durante diez años diversas entidades han intentado sin éxito conseguir la aprobación de este instrumento por parte de la Comisión de Bolsa y Valores (SEC, por sus siglas en inglés) de Estados Unidos. Pero este 2023 el juego cambió debido a dos acontecimientos: la entrada de BlackRock al campo de solicitantes; y el fallo judicial favorable a Grayscale en su demanda contra la SEC.

El pasado junio se conoció la solicitud de ETF por parte del mayor gestor de activos financieros del mundo, con más de USD 10 billones bajo gestión. Esto supuso un giro de tuerca importante, no solo por el espaldarazo reputacional que ofrece de cara a inversionistas institucionales el hecho de que BlackRock ofrezca un fondo cuyo activo subyacente es Bitcoin, sino también por la influencia política que este gigante tiene en Estados Unidos, hechos que parecen haber cambiado la posición de la SEC respecto a la aprobación del instrumento.

A esto se sumó que, en agosto, el juzgado del Distrito de Columbia anuló la denegación que la SEC había interpuesto ante Grayscale, la compañía con más bitcoins en el mundo, para evitar que convirtiera su fondo GBTC en un ETF spot de Bitcoin. Decisión que la SEC decidió no apelar, como se confirmó en octubre.

Desde entonces, la certeza de que se aprobará un ETF spot de Bitcoin ha sido casi plena, demorándose tan solo por ajustes que la SEC ha pedido a las 13 compañías solicitantes. Se espera que antes del 10 de enero de 2024 ya haya un ETF spot aprobado, con lo cual se abriría una compuerta para la entrada de capital de diversos actores tradicionales que hasta ahora habían visto limitada su posibilidad de exponerse a las variaciones de precio de Bitcoin. Este acontecimiento, se espera, marcará un antes y un después en la historia de Bitcoin a nivel de inversiones.

Ordinals ha sido una máquina de succionar capital

De un experimento inocente, al desarrollo más polémico y capitalizado del año, la creación de Casey Rodarmor también ha tenido un mérito insospechado: arrebatarle a Ethereum la batuta en la producción de la narrativa predominante del rally alcista entre los degens del mercado.

Si bien el shock de oferta que se produce con la reducción a la mitad de la emisión es el motor que impulsa las alzas periódicas de Bitcoin y, con ello, del resto de las criptomonedas, al menos en los últimos dos ciclos alcistas ha habido elementos novedosos que atraen la atención de los usuarios hacia otras redes. Las ICO, las DeFi, los NFT, fueron las respectivas llamas que avivaron a Ethereum en ciclos pasados. Curiosamente, la novedad este año proviene de Bitcoin y no solo le está arrebatando la cuota de mercado a los NFT emitidos en otras redes, sino que esas otras redes están copiando el modelo de las inscripciones de Ordinals para competir contra Bitcoin.

La invención de Rodarmor soluciona el problema fundamental de los NFT: que el archivo que se adquiere (digamos, el JPEG), se almacena en un servidor centralizado fuera de la contabilidad de la red, lo cual no solo lo hace vulnerable a eliminaciones, sino que rompe el vínculo de propiedad entre el comprador del hash que refiere al archivo y el archivo mismo, problema conocido entre los participantes de la industria, pero que se hizo de conocimiento público luego de que Elon Musk lo indicara en el podcast de Joe Rogan. Al almacenar el archivo directamente en la contabilidad de Bitcoin, las inscripciones de Ordinals resuelven esta carencia.

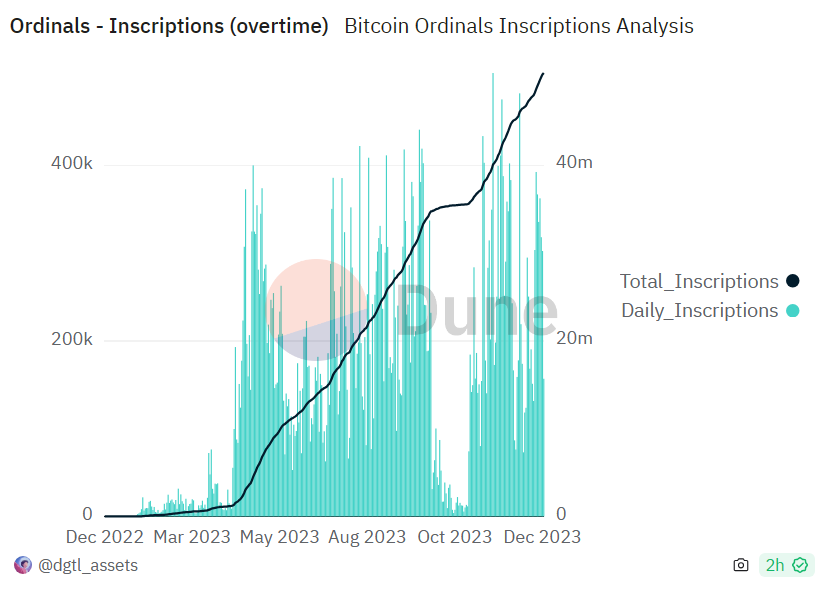

En apenas un año, Ordinals se ha convertido en un mercado más grande que el de NFT de Ethereum, Solana y más de quince redes combinadas. Se han realizado más de 50 millones de inscripciones. Se ha expandido por más de 14 redes. Ha pagado más de 4.700 BTC en comisiones (más de USD 200 millones), levantado las ganancias de los mineros de Bitcoin. Se ha construido toda una infraestructura de wallets, marketplaces y demás servicios para hacer posible esta industria, y otras empresas con trayectoria dentro de los NFT, como OKX y Yuga Labs han adoptado Ordinals.

La comparación con las ICO, DeFi y NFT no es casual. Buena parte de los productos lanzados a través de estas propuestas resultaron en pump&dumps, rugpulls, entre otras técnicas para arrebatarle dinero a las personas. Hasta ahora, el principal caso de uso de las inscripciones de Ordinals han sido los tokens BRC20, los cuales no tienen ninguna otra utilidad que la especulación. A menos de que cambie el panorama en el futuro, parece difícil que las inscripciones puedan sobrevivir un ciclo bajista. Sin embargo, como suele suceder en los mercados de toros, el entusiasmo por la novedad de los Ordinals probablemente cobre mayor fuerza en 2024, como una de las principales narrativas alcistas del mercado.

2023 revivió a los mineros de Bitcoin

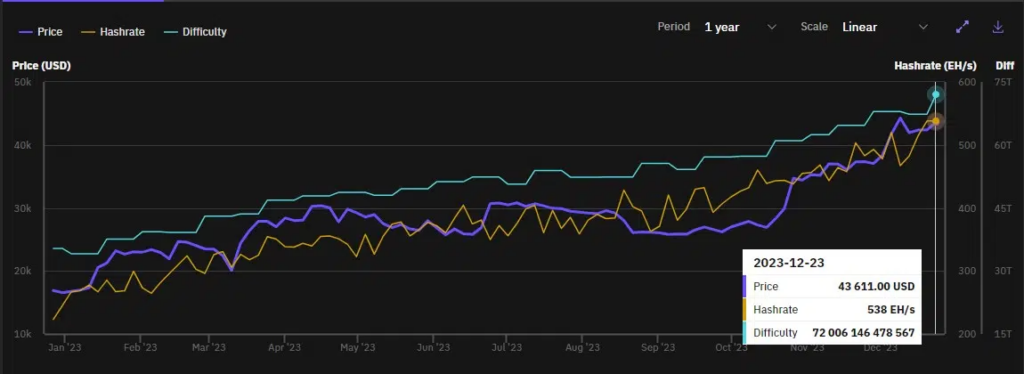

A diferencia del 2022, pésimo año para los mineros de Bitcoin debido a la caída de precios en el mercado, el 2023 ha sido un año de importante recuperación en diversos sentidos.

La aparición de los Ordinals no solo creó un mercado de comisiones inesperado, que se tradujo en un aumento de la rentabilidad de la minería a lo largo del año, con especial foco en los meses de mayo, noviembre y diciembre. También, las propias acciones de las empresas mineras que cotizan en bolsa tuvieron un incremento incluso superior a Bitcoin, tres de ellas alcanzando hasta 400% de apreciación en el año.

Pero, además de los Ordinals, hay otro evento que llevó a los mineros a buscar incrementar sus ganancias este año. Y es que 2023 es el último año que los mineros percibirán un subsidio de bloque de 6,25 BTC, en tanto que aproximadamente para abril de 2024 se producirá el halving de Bitcoin y la recompensa disminuirá a 3,125 BTC. Por ello, los mineros se apuraron a aumentar su inversión en equipos para aumentar su poder de procesamiento y acumular la mayor cantidad de BTC antes del halving, lo que se muestra en un incremento de más de 100% en el hashrate durante 2023.

El hashrate de Bitcoin alcanzó la marca de 530 EH/s al final de 2023. Fuente: Braiins.

El hashrate de Bitcoin alcanzó la marca de 530 EH/s al final de 2023. Fuente: Braiins. Este incremento en la inversión de los mineros también fue acompañado por el lanzamiento de equipos ASIC de minería altamente eficiente, destacando la serie Whatsminer M60 de MicroBT. De esta manera, 2024 no solo abre con la red Bitcoin más segura de la historia con niveles de hashrate nunca antes vistos, sino con una perspectiva de mayor crecimiento para 2024, luego de compras masivas de nuevos equipos de minería de alta eficiencia por parte de las empresas líderes de la industria.

El 2024 también augura mayor descentralización en la minería, con la adopción del protocolo de minería StratumV2 por parte del pool Demand. Esta empresa se suma a Braiins y Galaxy en la adopción del protocolo que permite a cada minero proponer su plantilla de transacciones a minar, entre otras mejoras que hacen a Bitcoin más robusto y la minería más eficiente. Con respecto a la promesa del pool Ocean de terminar de adoptar StratumV2, habrá que esperar al próximo año para confirmar que cumplan con su palabra.

El caso Binance termina de limpiar el panorama

Luego del contagio sistémico de 2022, que llevó al colapso de empresas como Three Arrows Capital, Celsius, Voyager, BlockFi, Genesis, y que expuso la insolvencia y malversación de fondos de la favorita de la casta política estadounidense, FTX, la presión regulatoria sobre la industria de activos digitales creció de forma inédita.

Como lo expresamos en CriptoNoticias, 2023 fue el año de las demandas regulatorias contra empresas de Bitcoin. Coinbase, Kraken, Bittrex y Binance tuvieron que gastar millones en costos legales para afrontar las querellas interpuestas por la SEC, la CFTC, el DOJ, entre otros organismos. Con todo, los reguladores no salieron sin golpes de estas disputas legales, especialmente la SEC, tras enfrentar derrotas en sus demandas contra Ripple y Grayscale.

Pero probablemente el caso más significativo haya sido la resolución de la investigación del Departamento de Justicia (DOJ) contra Binance. Durante mucho tiempo, Binance había sido una bomba de tiempo en la industria, con una ingente cantidad de rumores respecto a su estatus legal en Estados Unidos. La verdadera preocupación para los inversionistas es que el resultado de las investigaciones terminara revelando insolvencia por parte de la empresa y que se repitiera el contagio sistémico de 2022 pero a mayor escala, contando con que Binance manejaba el 55% del volumen de comercio del mercado spot.

El más reciente resultado de las demandas contra Binance, sumando los casos del Departamento de Justicia y de la Comisión de Comercio de Futuros y Materias Primas (CFTC), dejan al exchange con una deuda en multas superior a USD 7.000 millones. No obstante, traen una mayor transparencia a la industria y una confirmación sobre la salud actual del ecosistema.

A esta mayor claridad se suman los avances regulatorios en diversos países, resaltando el caso de la Comunidad Europea, donde la entrada en vigencia de la ley MiCA para 2024 ya ha comenzado a atraer empresas al continente. Esta claridad regulatoria impulsará la adopción y el surgimiento de empresas en la región, lo cual probablemente se traduzca en una mayor entrada de capital al ecosistema.

2024 se perfila promisorio, pero con retos para Bitcoin

El 2023 sembró semillas cuyos frutos seguramente cosechemos este 2024. Máximo el 10 de enero ya tendremos decisión de la SEC sobre el futuro de los ETF de Bitcoin en Estados Unidos. Siendo ya casi una certeza su aprobación, es altamente probable que todos los ETF solicitados entren en vigencia al mismo tiempo para no favorecer a ninguno de los competidores.

En adelante, veremos una feroz competencia entre los oferentes por atraer capital a sus fondos. Esto, en conjunto con un panorama regulatorio mucho más claro en diversas partes del mundo, así como una mayor transparencia respecto a la salud financiera de los principales actores del mercado, Bitcoin se legitimará aún más en las altas esferas de la inversión institucional y entre los Individuos de Alto Patrimonio.

Cabe recordar que la inversión a través de ETF supone la compra de una participación en un fondo y no la compra de Bitcoin real, más aún luego de que la SEC insistiera en que las acciones de los ETF deben ser redimidas en efectivo y no en especies. Aunque esto facilita la exposición para los inversionistas institucionales y obliga a los proveedores de los fondos a mantener en respaldo los bitcoins subyacentes a las acciones del fondo, inhibe a los inversionistas de los beneficios de propiedad de la red Bitcoin.

Con todo, las perspectivas sobre la congestión de la red no son tan alentadoras para los usuarios, aunque sí lo sean para los mineros. Si estamos en lo correcto, en 2024 no disminuirá, sino que aumentará la actividad dentro del mercado de Ordinals. Si en la actualidad, que más de 14 millones de bitcoins permanecen en hodl, la demanda de espacio de bloque para transacciones alcanza cifras récord debido a las inscripciones, en cuanto los inversionistas decidan comenzar a tomar ganancias y a transferir sus bitcoins, la congestión aumentará aún más y con ello las comisiones de red. Esto supondrá retos importantes para los desarrolladores de la red Lightning quienes deben mejorar sus alternativas para proveer un desahogo ante las transacciones atascadas en la contabilidad.

Finalmente, podemos esperar que las expectativas del shock de oferta terminarán de impulsar el precio de Bitcoin hacia nuevos máximos pocos meses luego del halving. A pesar del recorte del subsidio de bloques, 2024 se mantiene como un año lucrativo para los mineros, tanto por el aumento de precio, como por el probable impacto del crecimiento de Ordinals.

Descargo de responsabilidad: Los puntos de vista y opiniones expresadas en este artículo pertenecen a su autor y no necesariamente reflejan aquellas de CriptoNoticias.

DERECHOS DE AUTOR

Esta información pertenece a su autor original y fue recopilada del sitio https://www.criptonoticias.com/opinion/2023-bitcoin-resume-precio/