La criptomoneda de la red Ethereum, ether (ETH), que experimenta un desempeño significativamente menor a bitcoin (BTC), podría entrar en un escenario de mayor dificultad.

Según Marija Matic, especialista en mercados financieros, “Ethereum se encuentra en una posición delicada y extraña”. Adjudica ello al uso de soluciones de escalado de capa 2 (L2).

Destaca que, hoy en día, hay más de 100 redes de capa 2 y capa 3, soluciones que se construyen sobre Ethereum para mejorar su escalabilidad. Logran esto al reducir los costos y tiempos de transacción, lo que facilita el uso de aplicaciones descentralizadas (dApps) y plataformas compatibles con Ethereum sin sobrecargar su red principal.

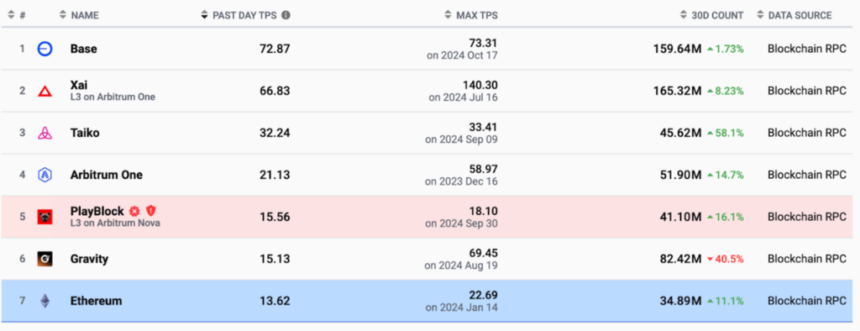

Si bien esto favorece la escalabilidad, el costo de eso es la disminución de la actividad en la red principal de Ethereum. Ahora se encuentra en el número 7 en términos de transacciones por segundo (TPS) dentro de su propio ecosistema.

- CHECALO -

Puede observarse a continuación el ranking de las redes con mayor rapidez actualmente en el ecosistema de Ethereum:

Advierte la especialista Matic que esto trae consecuencias para el mercado de ETH y la seguridad de su red. Debido a que las capas 2 agrupan las transacciones para ser más eficientes, no son lo suficientemente sustanciales como para influir significativamente en las recompensas por staking o la dinámica de la inflación, detalla.

Hay dos cuestiones aquí a las que refiere la especialista. Por un lado, se trata del staking en Ethereum, el proceso de bloquear ETH en el protocolo para validar transacciones y mantener su seguridad a cambio de recompensas que crean nuevos ETH. Esta actividad, que inició en 2020, fue consolidada con la actualización Merge en el 2022. El tema aquí es que, ante el mayor uso de L2, los validadores de la red principal reciben menos recompensas, lo que podría desincentivar su participación y afectar la seguridad de la red.

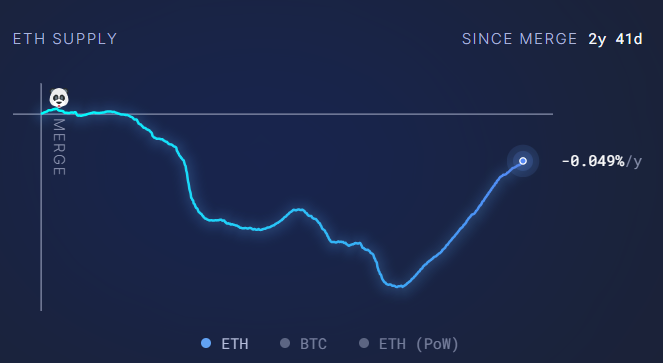

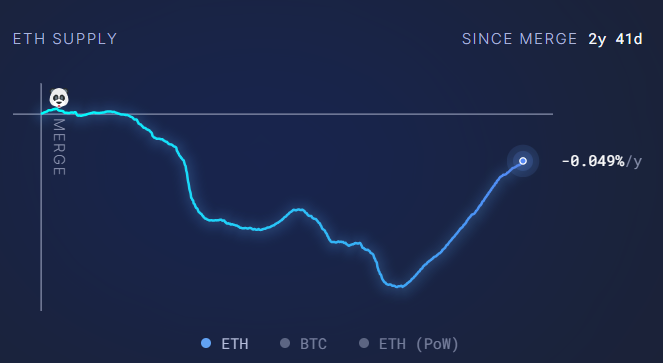

Por otro lado, hace referencia a que, desde la actualización EIP-1559 establecida en el 2021, Ethereum tiene un proceso de quema de transacciones. Este permite que, cuando hay alta actividad en la red principal, las quemas superen a la emisión de ETH. Por consiguiente, en momento así, este activo es deflacionario, lo que facilita su alza de precio ante la demanda por tener menor oferta.

En cambio, cuando hay baja actividad en la red principal, como ocurre ahora con la creciente competencia de las L2, la emisión es mayor a la quema de ETH, algo que convierte a su suministro en inflacionario, como muestra la siguiente imagen. En consecuencia, esto puede resultar perjudicial para su precio, por simple ley de oferta y demanda.

Suministro de ETH desde el Merge, actualización que cambió prueba de trabajo (proof-of-work) en la red y significa la transición completa a la prueba de participación (proof of stake)

Suministro de ETH desde el Merge, actualización que cambió prueba de trabajo (proof-of-work) en la red y significa la transición completa a la prueba de participación (proof of stake)Cabe señalar además que el incremento en el uso en las redes de capa 2 trae consigo otra implicancia sobre el mercado, por el costo de sus comisiones por transacción. Debido a que este es muy reducido, necesitan menos ETH a diferencia de lo que ocurre en la red principal de Ethereum donde se pueden pagar decenas de dólares por ellas. Esto hace que la demanda por la criptomoneda sea menor, lo que afecta su precio.

Unichain puede traer grandes cambios para ETH, según la especialista

“La llegada de Unichain complica aún más ese delicado equilibrio”, afirma Matic. Se trata de la capa 2 que lanzará el exchange descentralizado Uniswap en próximas semanas. Esta promete velocidades de transacción de solo 250 milisegundos, superando a las redes existentes del mercado y mejorando la experiencia DeFi.

Para Matic, “Unichain podría revolucionar el ecosistema de las finanzas descentralizadas (DeFi)”. “Tiene el potencial de convertirse en el mayor contribuyente de tarifas entre todas las soluciones de capa 2”, resalta. Por ello, alerta que esta red puede traer grandes cambios para ETH, la criptomoneda número dos en capitalización luego de bitcoin (BTC).

“Esta innovación tiene el potencial de hacer que el comercio sea más justo y fluido”, dice Matic. Si tiene éxito, Unichain podría tener un impacto en el ecosistema de Ethereum de dos grandes maneras, a su parecer.

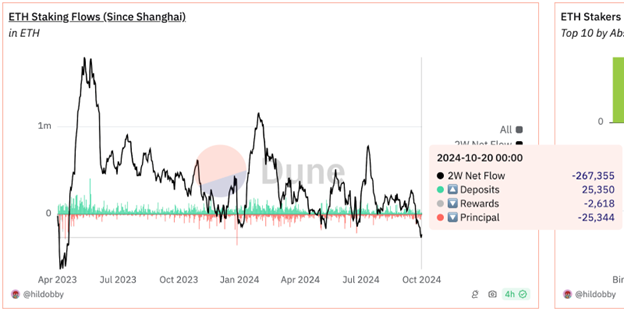

Por un lado, resalta que podría implicar un cambio en la dinámica de las recompensas de staking de ETH. Distingue que, a raíz del anuncio de lanzamiento de Unichain a inicios de octubre, ha habido una salida neta significativa de 267.355 ETH de stakers.

Esta retirada es la mayor desde la actualización de Shanghái en abril de 2023, como exhibe el próximo gráfico. Para poner en perspectiva su relevancia, cabe recordar que ese fue el momento en el que a los stakers se les permitió por primera vez desbloquear sus fondos.

“Aunque Unichain aún no está operativo, promete complicar aún más el panorama del staking”, pronostica Matic ante este panorama. Agrega además que Uniswap es el mayor contribuyente de tarifas de Ethereum, por lo que el cambio a su nueva red puede disminuir aún más las recompensas de staking de ETH.

No obstante, sostiene que las siguientes actualizaciones de Ethereum deberían aliviar los problemas del staking. Pero, mientras tanto, ve la situación complicada para el ecosistema.

Por otro lado, añade como segundo cambio potencial que la red que lanzará Uniswap podría achicar aún más las quemas de ETH. Se espera que los costos de transacción en Unichain sean más del 95% más baratos que los de Ethereum. “Eso significa que los usuarios pueden verse tentados a migrar su liquidez a esta nueva red”, advierte.

Casi el 13% del consumo de gas de Ethereum proviene de Uniswap. Por lo tanto, esta transición podría tener profundas implicaciones, destaca Matic. Incluso, considera que podría repercutir en otras soluciones de capa 2 como Arbitrum y Base, que actualmente prosperan con el exchange.

Este cambio también podría allanar el camino para una inflación ligeramente más alta de ETH en los próximos meses, concluye Matic. Se debe ello a que Uniswap es la mayor fuente de quema de ETH.

ETH tiene en falta la demanda institucional

Por último, algo que Matic no menciona pero que es de vital importancia, es el desempeño de los ETF.

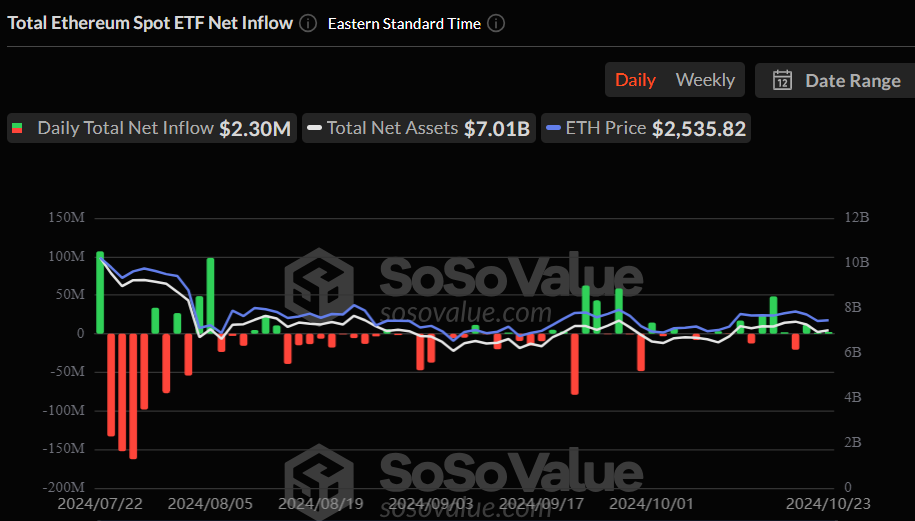

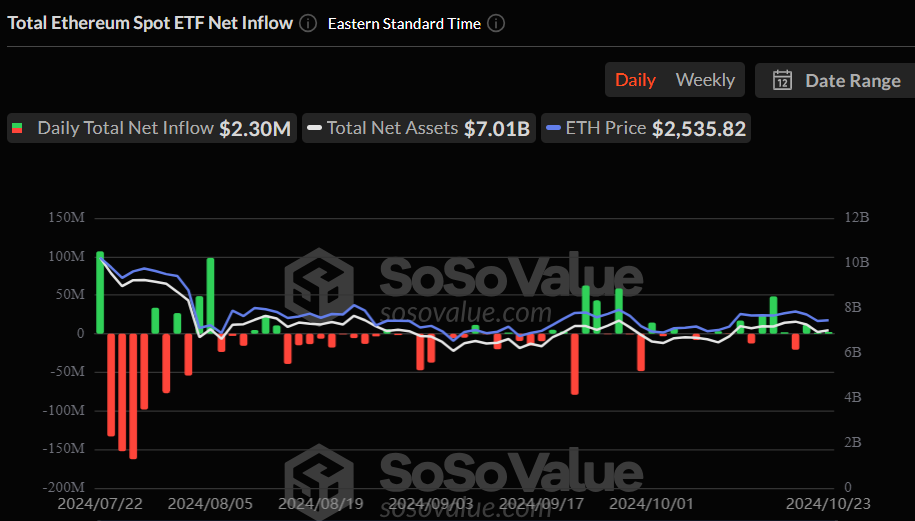

La competencia creciente que experimenta Ethereum puede ser una de las razones por las que no están captando capital los fondos cotizados (ETF, por su sigla en inglés) de ETH en Estados Unidos, principal potencia económica. Desde su lanzamiento hace tres meses, estos instrumentos han percibido salidas de casi 500 millones de dólares (USD).

Las salidas de los ETF, que pueden observarse a continuación, provienen principalmente de Grayscale Ethereum Trust (ETHE), fondo que cotizaba antes fuera de la bolsa. Esto es algo que, sumado a las implicaciones de la proliferación de capas 2, ha perjudicado el precio de la criptomoneda.

Flujo de capital por día de los ETF de ETH en Estados Unidos desde su lanzamiento. Fuente: Sosovalue.

Flujo de capital por día de los ETF de ETH en Estados Unidos desde su lanzamiento. Fuente: Sosovalue.Según la firma de investigación Kaiko, la aprobación de los ETF de ETH meses después de los de BTC y su falta de exposición a staking han sido factores que también desmotivaron su demanda. Esto exhibe bajo interés en el mercado por parte de los inversionistas institucionales, que son quienes acceden principalmente a ese tipo de instrumentos.

Mientras tanto, como reportó CriptoNoticias, ETH se mantiene cotizando cerca de USD 2.500, lo que es 45% debajo de su máximo histórico registrado hace tres años. En cambio, el precio de bitcoin ha mostrado una tendencia alcista los últimos dos meses, que la acerca a superar su récord alcanzado hace siete meses.

DERECHOS DE AUTOR

Esta información pertenece a su autor original y fue recopilada del sitio https://www.criptonoticias.com/mercados/ethereum-posicion-delicada-extrana-marija-matic/