Las finanzas descentralizadas, mejor conocidas por sus siglas como DeFi, son un nicho del mercado de Bitcoin y las criptomonedas dedicado a brindar servicios financieros propios de la banca tradicional, tales como ahorro, préstamos e inversiones. No obstante, una característica que lo diferencia de estos productos clásicos es que, al incorporar códigos y redes distribuidas, no se necesitan intermediarios pues se automatizan los procesos.

Para entender a profundidad de qué se tratan las DeFi, es importante manejar el concepto de finanzas. A nivel de definición, se podría decir que las finanzas son todas aquellas actividades relacionadas con la banca, las bolsas de valores, activos y capitales. De esta manera, es una industria que abarca cualquier producto creado para acumular o multiplicar dinero.

A estas herramientas se les conoce, popularmente, como productos financieros y son emitidos por bancos, firmas de inversión, seguros. Algunos de los ejemplos más famosos son las cuentas de ahorro, los créditos o las hipotecas que ofrecen los bancos. Asimismo, los bonos de Estado, los fondos de inversión, los planes de pensión y hasta los contratos futuros forman parte de esta categoría.

Un detalle típico del mundo financiero es que todos estos servicios funcionan gracias a un intermediario, que se encarga de llevar a cabo las operaciones, velar por el cumplimiento de los contratos y contactar a las partes involucradas en la negociación. O sea, se podría ver como un fondo de inversión que emite un derivado (un ETF, por ejemplo) y se encarga de custodiar el capital que le da valor a su producto, distribuir las ganancias del mismo y concertar toda compraventa.

- CHECALO -

Las finanzas descentralizadas de Bitcoin y criptomonedas revolucionan exactamente esta característica del intermediario. Por medio del desarrollo de software, las plataformas DeFi pueden ofrecer servicios financieros que operan de manera automática, sin necesidad que una entidad centralizada regule y monitoree los movimientos de capital.

Por medio del código —que, generalmente, se trata de un contrato inteligente — los desarrolladores del servicio pueden resolver disputas comerciales entre usuarios sin necesidad de tener control sobre el capital en juego. ¿Cómo se logra esto? Pues, indicando en el software soluciones automáticas que permitan proteger, aprobar o cancelar las operaciones de los inversionistas.

Asimismo, al funcionar en redes basadas en la tecnología de Bitcoin, todas las operaciones comerciales se distribuyen en una red de nodos, los cuales se encargan de verificar la información y aprobar su registro en un libro de contabilidad. De esta manera, el funcionamiento de estos productos financieros no depende de una empresa, sino de los mecanismos propios de una red de criptomonedas.

Bajo esta óptica, las finanzas descentralizadas, ofrecen un nutrido mercado de productos que van desde la creación de nuevas monedas, tokens con múltiples funcionalidades, servicios de crédito y préstamo persona a persona (P2P), así como mercados predictivos y exchanges de criptomonedas; por solo mencionar algunos.

1 ¿Cuál es el origen de las DeFi?

Se podría decir que el origen de las finanzas descentralizadas se remota al 2009, cuando se minó el primer bloque de Bitcoin. Nakamoto teorizaba ya por el 2010, en el famoso foro Bitcoin Talk, que el diseño de Bitcoin admitía una gran variedad de transacciones, llegando incluso a mencionar “transacciones de fideicomiso, arbitraje de terceros y firmas de múltiples partes” entre sus posibilidades.

El nacimiento del concepto “finanzas”

Las finanzas, tal y como la conocemos hoy en día, es un término relativamente moderno. Los historiadores consideran que aparece para el siglo XV, con el surgimiento del capitalismo. En esta época aparecen los primeros bancos comerciales, quienes incorporan a sus servicios funciones como préstamo u ahorro.

Posiblemente, con base en la visión de Satoshi Nakamoto, aparecen los primeros activos con funciones financieras. Estamos hablando de las monedas coloreadas, el primer token creado en Bitcoin a partir de satoshis marcados para darle una identificación especial, las cuales se utilizaban para generar cupones, suscripciones y crear acciones empresariales en redes de criptomonedas.

Para el 2011, nuevos productos financieros hacen acto de presencia: los tokens no-fungibles (NFT). Por medio de un hardfork de Bitcoin, conocido como Namecoin, artistas crearon las primeras piezas de arte digital comercializable en un mercado P2P. Pocos años después, para el 2014, los NFT alcanzan un pico de popularidad con la creación de la plataforma Counterparty que permitía crear nuevas economías a partir de estos tokens relacionados a imágenes o personajes.

Para ese mismo año se crean las primeras stablecoins, criptomonedas ancladas en precio a una moneda fíat o materia prima. Se trataban de los proyectos BitUSD, de la empresa Bitshares, NuBits, de Nu y USDT de Tether. De esta manera, ofrecían a los traders una opción para evitar la volatilidad de las criptomonedas y facilitar el intercambio a monedas nacionales.

A pesar de estos proyectos, se debe decir que el 2015 fue uno de los años más importantes para el nicho de las finanzas descentralizadas porque se introdujo el uso masivo de los contratos inteligentes. Con el lanzamiento de Ethereum, se ampliaron las posibilidades de los desarrolladores para crear productos financieros autónomos y de operaciones complejas.

¿Quién es el creador de los contratos inteligentes?

Nick Szabo es reconocido como el padre de los contratos inteligentes, porque para los años 90 —antes de que siquiera existiese Bitcoin — estaba teorizando sobre la posibilidad de crear programas capaces de resolver disputas jurídicas y comerciales. La idea primero fue puesta en práctica en Bitcoin, por medio de los contratos multifirma. Luego, en el 2015, se popularizaron con la red de Ethereum.

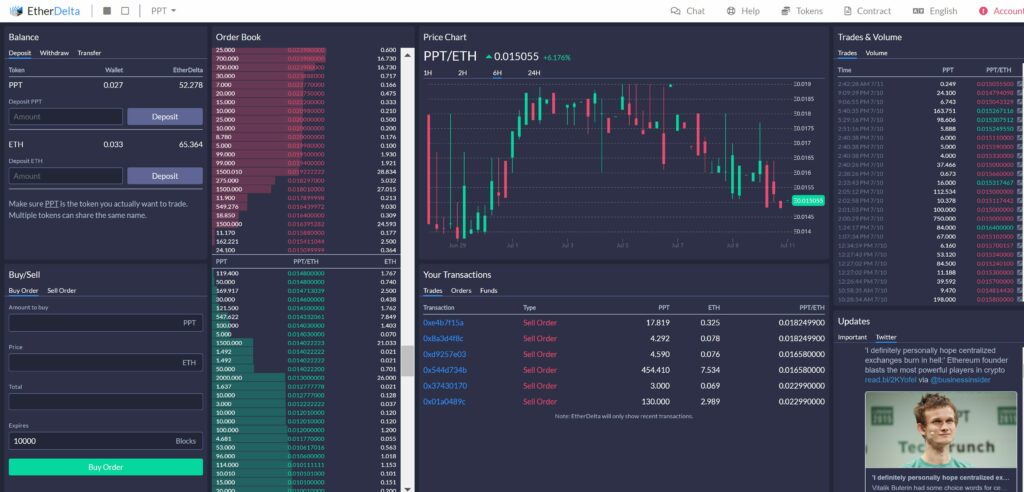

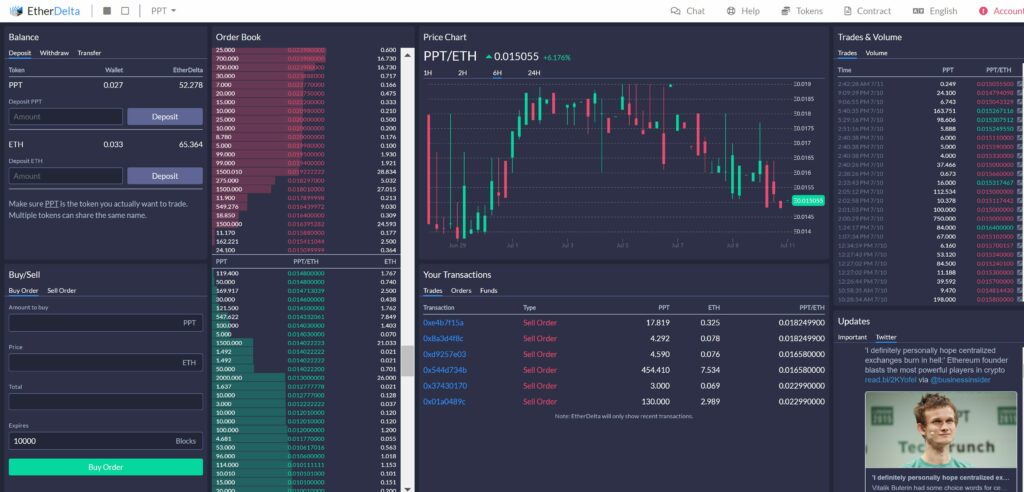

Para el 2016, se estaban creando ya iconicas plataformas en la red de Ethereum, como es el caso de los primeros exchanges descentralizados (DEX). Estamos hablando de plataformas como EtherDelta, IDEX o ForkDelta, quienes iniciaron operaciones con muy poca liquidez y ciertas órdenes centralizadas.

EtherDelta sigue siendo uno de los exchanges descentralizados más conocidos del mercado. Fuente: EtherDelta.

EtherDelta sigue siendo uno de los exchanges descentralizados más conocidos del mercado. Fuente: EtherDelta.Pronto llegaron otras plataformas de gran renombre, como es el caso de MakerDao y su stablecoin DAI. Su aparición en el año 2017 cambia, considerablemente, el mercado de servicios financieros descentralizados y lo populariza entre los usuarios de criptomonedas. En este contexto, se registra un verdadero florecimiento de las aplicaciones DeFi.

Los tokens ERC-20, que facilitaban y estandarizaban la creación de activos dentro de la red de Ethereum, fueron también de gran ayuda para que se diversificaran los servicios. De esta manera, aparecen las primeras monedas de exchanges, fichas de subscripción, tokens de gobernanza y hasta representaciones de criptomonedas de todas redes, mejor conocidas como wrapped tokens o tokens envueltos.

Un antes y un después en el mercado de las DeFi lo marcaría, sin lugar a dudas, las Ofertas Iniciales de Moneda (ICO). En un nicho en plena expansión, no fueron pocos los desarrolladores que vieron la oportunidad de recolectar fondos por medio de la venta de tokens para, posteriormente, llevar a cabo la creación de una plataforma de servicios financieros. Con todo, muchos de estos levantamientos de capital fueron luego percibidos por reguladores como venta de valores sin registro.

La primera ICO de la historia

Para julio de 2013 se llevaba a cabo la primera Oferta Inicial de Moneda con el objetivo de recaudar financiamiento para desarrollar el proyecto Mastercoin sobre Bitcoin— hoy conocido como Omni—. En total, se logró reunir casi 5.000 BTC vendiendo los primeros tokens de la red y para los primeros meses de agosto de ese mismo año se llevó a cabo la primera transacción oficial.

Con la fiebre que desataron las ICO, fueron muchos los proyectos de servicios financieros que recibieron capital en este periodo para llevar a cabo su desarrollo. Los casos de uso eran muy variados, por lo que el ecosistema se encontró con productos que se asemejaban a las finanzas tradicionales y otros que se habían construido a la medida de la demanda de los usuarios de criptomonedas.

Empezamos a ver, entre el 2018 y 2019, plataformas especializadas en préstamos persona a persona (P2P) y mercados predictivos, capaces de ofrecer a los usuarios la posibilidad de apostar dinero por eventos futuros. Se multiplican, también, los exchanges descentralizados, las stablecoins y los proyectos NFT.

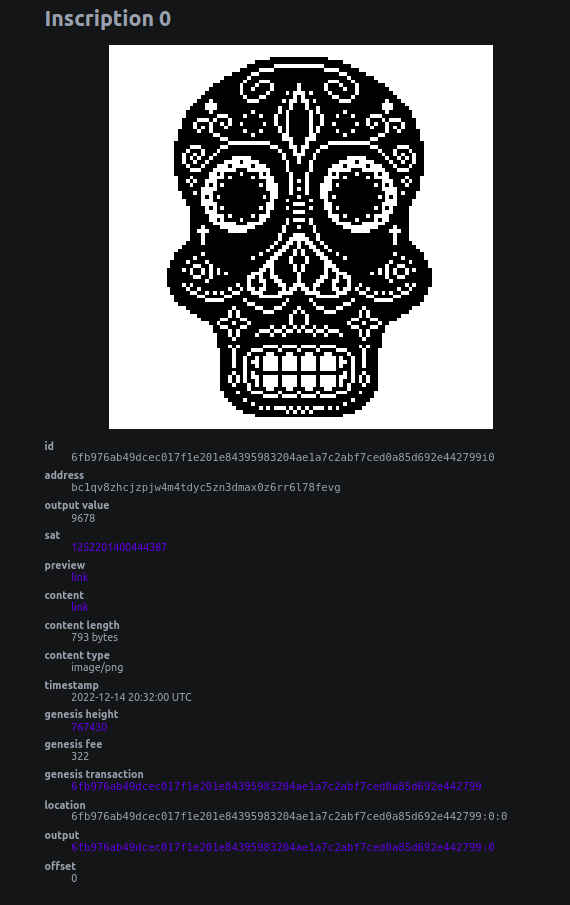

Para los últimos años, las plataformas DeFi han visto un crecimiento y popularización más allá de Ethereum. Con un mercado que lleva años recorridos, estos servicios han migrado a otras redes de criptomonedas o evolucionado a una nueva generación en el caso de Bitcoin , tal y como ha ocurrido con iniciativas como los Ordinals.

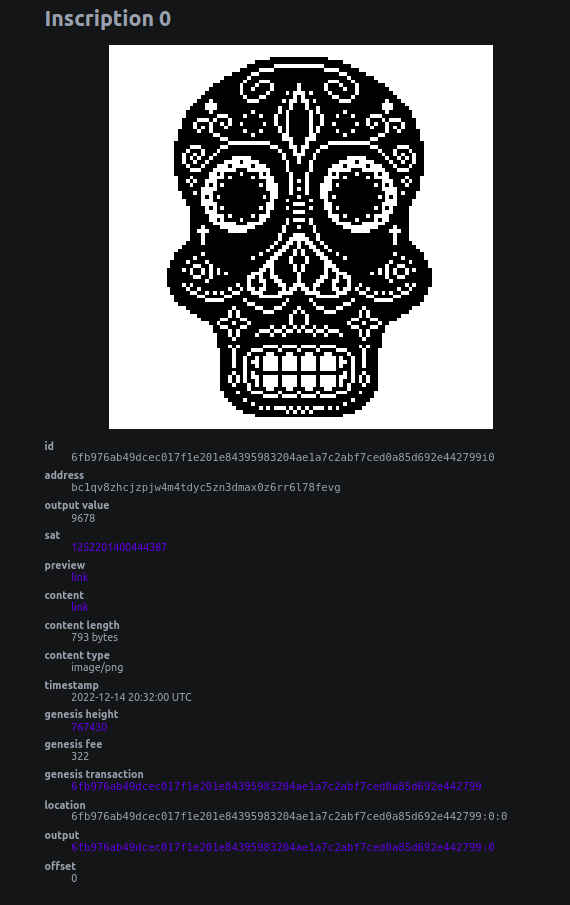

El primer NFT de Ordinal registrado en Bitcoin se subió a la red a finales del 2022. Fuente: Ordinals.com

El primer NFT de Ordinal registrado en Bitcoin se subió a la red a finales del 2022. Fuente: Ordinals.com2 ¿Qué tipos de DeFi existen?

Exchanges descentralizados (DEX)

Los exchanges descentralizados son plataformas en línea para el comercio e intercambio de bitcoin y criptomonedas. A diferencia de los exchanges tradicionales o centralizados (CEX), las operaciones se llevan a cabo por medio de contratos inteligentes que eliminan la necesidad de que una empresa tenga posesión sobre los activos digitales del usuario.

De esta manera, cuando un propietario de bitcoin desea realizar una venta, esta se lleva a cabo gracias a una serie de instrucciones codificadas en el software del exchange, las cuales hacen posible que se bloquee el dinero del usuario hasta que la otra parte realice el pago respectivo. Un ejemplo de plataformas DEX son Uniswap, dYdX, Pancakeswap y Curve.

Stablecoins

Las criptomonedas estables o stablecoins son un tipo de token, emitido en redes como Ethereum o sidechains de Bitcoin, que ha sido diseñado para mantener una paridad con un activo externo. En la mayoría de los casos se trata del dólar americano, aunque también pueden estar anclados al euro, el yen y otras criptomonedas.

DAI es una de las stablecoins colaterizadas con criptomonedas que ha sido más utilizada en Ethereum. Fuente: DAI.

DAI es una de las stablecoins colaterizadas con criptomonedas que ha sido más utilizada en Ethereum. Fuente: DAI. Existen tres categorías distintas de criptomoneda estables: están los criptocolaterizados (como lo es DAI), los fiat garantizados (como Tether, USD Coin y Binance USD) y los sin garantía, o también conocidos como algorítmicos, (como Ampleforth y la extinta Terra USD). Para saber más sobre las criptomonedas estables, recomendamos leer este artículo.

¿Para qué se usan las stablecoins?

Las stablecoins nacieron como un producto que busca solucionar la volatilidad de las criptomonedas, introduciendo representaciones del dinero fíat (como el dólar o el euro), En este sentido, cuando un inversionista quiere resguardarse ante caídas del mercado o retirar ganancias de sus operaciones, puede intercambiar sus criptomonedas por estas representaciones del dólar o el euro. Asimismo, grandes empresas y particulares suelen usar las stablecoins para pagos transfronterizos y activo de resguardo ante casos de inflación.

Plataformas de préstamos descentralizados

Emulando los servicios de préstamos de las entidades bancarias, existe un tipo de plataforma DeFi que busca conectar a prestamistas y prestatarios directamente por medio de contratos inteligentes. Sin la necesidad de un tercero que custodie y emita los préstamos, los usuarios pueden pedir un crédito en criptomonedas o ganar intereses por depositar sus fondos en estos protocolos con el objetivo de mantener la liquidez en este mercado.

La clientela puede optar por uno de estos préstamos dando una garantía con activos digitales, que se bloquea en un contrato inteligente hasta que se cumpla el pago de la deuda o esta sea liquidada. Cada una de estas funciones está programada y las deudas se cobran de forma automática, por lo cual se reduce el riesgo de contraparte al no necesitar un tercero que custodie los activos.

El nacimiento del yield farming

La aparición de los servicios DeFi trajo consigo una nueva manera de crear estrategias de trading. Una de ellas es el yield farming, término utilizado para describir el proceso mediante el cual un trader maximiza sus ganancias apalancándose en múltiples operaciones de préstamos.

Para convertirse en una alternativa a las estructuras crediticias tradicionales, los usuarios que usan estas plataformas no necesitan una cuenta bancaria, identificación personal o un empleo estable para participar en las plataformas. Una característica que ha convertido a las plataformas de préstamo descentralizado en una de las herramientas DeFi más populares de los últimos dos años, destacando entre ellas los proyectos MakerDAO, Compound y Aave.

Oráculos

Un oráculo DeFi es una herramienta que se encarga de verificar y recabar información externa a la red blockchain, sea en el mundo físico o en Internet, con el objetivo de registrar dichos datos en una red de criptomonedas y nutrir a mecanismos como los contratos inteligentes. Es decir, funcionan como puentes de información.

Debido a ello, los oráculos se han convertido en piezas de gran importancia para el funcionamiento óptimo de los mercados descentralizados, ya que muchos servicios financieros de alta complejidad necesitan tener datos “de la vida real” para poder operar conforme al mercado global. Por ejemplo, los oráculos son los que darían la información sobre el ganador de un equipo de futbol o de una elección presidencial, datos que serían necesarios para poder cerrar una apuesta en un mercado predictivo.

Chainlink es uno de los oráculos más usados por las aplicaciones DeFi, ya que se trata de una red de oráculos que procesa información verificada en tiempo real. Debido a su modelo colectivo, los servicios DeFi tienden a confiar en su data, ya que estaría siendo comparado con distintos proveedores de información.

Los oráculos son una pieza controversial en las DeFi

Uno de los riesgos que presuponen los oráculos es que estas herramientas aún no tienen los mecanismos necesarios para poder detectar si un dato es verdadero o falso. El software de los oráculos procesa toda la información de la Web por igual, confiando en que los usuarios de Internet brindan información fidedigna. No obstante, bien se sabe, que los internautas suelen compartir noticias falsas, información con datos no verificados y hasta conocimiento manipulado. En este sentido, investigadores como Kyle Torpey exponen que los oráculos son piezas vulnerables a sobornos y errores humanos.

Derivados

Los derivados son instrumentos financieros cuyo valor se encuentra relacionado a un activo o serie de activos, permitiendo ganar exposición a su mercado sin necesidad de adquirir directamente dicho bien. Estamos hablando de los contratos futuros, las opciones, los CFD y los leveraged tokens.

¿Qué es un leveraged token?

El término “leveraged tokens” hace referencia a aquellos activos comercializables que proporcionan exposición con apalancamiento en el precio de una criptomoneda o activo bursátil. Se trata de un producto exclusivo del mercado DeFi, donde las plataformas ofrecen a los usuarios una forma automática de financiación, liquidación y colaterización de derivados anclados a criptomonedas.

Aunque estos productos se pueden conseguir en los exchanges centralizados e incluso en bolsas de valores (como los ETF), se han popularizado también en los exchanges descentralizados (DEX) por medio de contratos inteligentes que automatizan la apertura de nuevos contratos y las liquidaciones de los mismos.

3 ¿Qué tan seguro es usar DeFi y cuáles son sus riesgos más comunes?

La mayor fortaleza de las plataformas DeFi es, también, su mayor debilidad. Estamos hablando de su naturaleza programable y automatizada. Mientras esta característica elimina la necesidad de que los usuarios confíen en un tercero y tengan que ceder la propiedad de su dinero, así mismo aumenta la posibilidad de que un error a la hora de codificar comprometa dicho dinero.

Por ello, se podría decir que la seguridad de una DeFi depende de las habilidades de los desarrolladores y de la auditoria de sus códigos. Por ello, es importante que los usuarios investiguen si las plataformas hacen mantenimiento a su software regularmente, si destinan dinero para la identificación de errores en los contratos inteligentes y si tienen buena reputación a nivel de seguridad.

Para estar alerta ante cualquier vulnerabilidad, los usuarios deben tener en cuenta los siguientes escenarios:

- Blanco predilecto de los hackers: Las aplicaciones DeFi pueden manejar en sus contratos inteligentes mucho, pero mucho, dinero. Esto las convierte en un objetivo de interés para los criminales cibernéticos. Si una plataforma es lanzada al mercado sin auditoría, con un sistema de seguridad pobre o problemas de programación, podría sufrir un robo masivo de tokens, tal y como ha ocurrido con proyectos como Origin Dollar, Lendf.me y Harvest.

- Error de codificación inadvertido o intencionado: Como ya se ha dicho anteriormente, las aplicaciones de finanzas descentralizadas dependen en gran medida de los códigos que las conforman. Los contratos inteligentes hacen posible la ejecución de operaciones vitales para estas plataformas, tales como la transferencia de dinero, custodia de tokens o liquidación de créditos. Un error a la hora de codificar un contrato inteligente podría bloquear los tokens de los clientes sin posibles soluciones.

- Fraudes: Debido a la explosión de popularidad de las DeFi, también se han incrementado los ataques de phishing (robo de identidad) o plataformas fraudulentas que pretenden sustituir a las originales. Ya sea por la descarga de una aplicación maliciosa, el lanzamiento de un token ficticio o el envío de correos electrónicos con virus capaces de robar información personal, los usuarios del ecosistema deben estar alertas ante posibles fuentes de robo o suplantación de identidad.

- Problemas de gobernanza: Algunas plataformas DeFi poseen sus propios sistemas de gobernanza descentralizados, los cuales permiten que los usuarios voten por decisiones que afectaran a la comunidad, incorporarán nuevas funciones o cambiarán las normativas del protocolo. Sin embargo, como toda organización política basa en las tenencias de sus miembros, existen problemas sistémicos que vulneran la democracia de estos gobiernos. Esto se puede traducir en un grupo de usuarios acaudalados que decidan únicamente por sus propios intereses, una facción que quiera tomar el poder completo de la aplicación o sobornos internos que puedan llegar a poner en peligro hasta los fondos de los usuarios.

- Errores de uso: Una de las características que más preocupa a los usuarios de redes descentralizadas es que, ante la eliminación de intermediarios, la responsabilidad del servicio es traspasada a los usuarios. Cada individuo que utiliza plataformas blockchain está encargado de administrar y salvaguardar sus fondos, ya que más nadie tiene acceso a los mismos. Si los usuarios no toman las medidas necesarias para asegurar sus finanzas o no tienen el conocimiento suficiente para manipular estos activos, puede ocurrir que pierdan el acceso a sus monederos, transfieran su dinero de forma inadecuada o no operen correctamente uno de estos servicios financieros.

- Falta de conocimiento: Ya hemos dicho que las aplicaciones DeFi son finanzas programables, lo que dificulta a muchas personas entender su funcionamiento al no tener conocimiento sobre programación y códigos. Asimismo, debido a que las redes blockchain y las criptomonedas son tecnologías medianamente nuevas, esto agrega una nueva capa de complejidad a la hora de que un usuario interactúe y entienda el funcionamiento del ecosistema. La falta de conocimiento a la hora de utilizar una aplicación DeFi puede ser fatal no sólo por los errores de uso, sino que podría condenar a un usuario a utilizar una herramienta que ha sido mal diseñada y codificada. Quien no posea conocimiento sobre cómo ha sido creado un contrato inteligente, o de si el mismo no tiene errores de programación, podría estar depositando su dinero en una aplicación que tarde o temprano colapsara con todos sus fondos dentro.

- Insider trading: Y para entender cuán importante es el manejo de información y conocimiento en el mercado DeFi, hay que saber también que este ecosistema es vulnerable a una práctica conocida como “insider trading” o “comercio desde adentro”. Este término se utiliza para designar el uso indebido de información privilegiada a la hora de invertir en un mercado, otorgándole ventaja a un individuo sobre otros, puesto que dichos datos no son de acceso público. En este sentido, una persona que practica el insider trading podría depositar su dinero en una aplicación horas antes de que la misma notifique el lanzamiento de un nuevo token, una tasa de interés o una alianza, lo que haría que sus activos se revaloricen. Mientras el resto de la comunidad ingresa a esta oportunidad de forma rezagada, los privilegiados ya se habrían estado lucrando horas antes gracias a que poseían la información de forma ventajosa.

- Acumulación de vulnerabilidades por interoperabilidad: El mercado DeFi es considerado uno de los más riesgosos en la comunidad de criptomonedas debido a su volatilidad y la acumulación de riesgos financieros. Debido a que se trata de un ecosistema interoperable, el funcionamiento de muchas de sus aplicaciones depende de otras herramientas con las que se interconecta. Si uno de estos servicios deja de funcionar correctamente, puede ocurrir un efecto dominio que afecte también a otras aplicaciones.

4 ¿Cuáles son los beneficios de usar DeFi para los usuarios?

Las finanzas en Bitcoin y otras redes de criptomonedas nacen de la promesa de crear una alternativa al mercado financiero tradicional, donde el dinero es custodiado por instituciones y los arbitrajes dictaminados por tribunales. La figura del intermediario es una pieza fundamental en el funcionamiento de las finanzas tradicionales, y los usuarios necesitan depositar su confianza en ellos a la hora de utilizar los servicios. Sin embargo, esto expone a riesgos de censura, malversación de fondos y altas tasas de interés.

La idea del ecosistema DeFi, iniciando con propuestas como Bitcoin, es eliminar la figura del intermediario y así proveer una mayor seguridad y eficiencia a sus usuarios, tal y como lo expone Satoshi Nakamoto en el whitepaper de Bitcoin. Cada individuo tiene el control sobre sus fondos, así como se encarga de asegurarlos y administrarlos a su conveniencia.

Para el año 2021, en la ciudad de Budapest, se estrenó un busto de Satoshi Nakamoto en conmemoración de su idea y anonimato. Fuente: CGTN.

Para el año 2021, en la ciudad de Budapest, se estrenó un busto de Satoshi Nakamoto en conmemoración de su idea y anonimato. Fuente: CGTN. La introducción de las finanzas programadas, ejecutadas por código, aumenta la transparencia, disminuye las posibilidades de censura y limita el poder de las instituciones. De esta manera, se promete una mayor independencia económica y un mercado menos manipulable.

Debido a que ya no se necesita un tercero a cargo, las aplicaciones DeFi también resultan ser servicios financieros globales y mucho menos costosos que los tradicionales. Los usuarios pueden pedir préstamos, realizar intercambios de criptomonedas o apostar en un mercado predictivo bajo un esquema de tarifas que se compone por la oferta y demanda del mercado. Asimismo, las redes de criptomonedas hacen posible los pagos transfronterizos digitales en cuestión de horas o incluso minutos. Una característica que no pueden ofrecer las entidades bancarias, cuyos servicios de transferencias a otros países suelen tardar días para hacerse efectivas.

El ecosistema DeFi también se describe a sí mismo como un mercado de fácil acceso. El concepto de “finanzas abiertas” propone disminuir los requisitos necesarios para optar por uno de estos servicios en el mercado tradicional. Por ejemplo, para acceder a un préstamo en DeFi no es necesario tener una cuenta bancaria o poseer grandes cantidades de dinero (o propiedades bajo tu nombre). Asimismo, muchos de estos servicios proponen resguardar la privacidad de sus usuarios, así que tampoco se necesitan ingresar datos personales para poder usar estas plataformas. Esto hace posible que personas de cualquier estatus económico, nacionalidad, creencia o postura política puedan acceder a productos financieros.

DERECHOS DE AUTOR

Esta información pertenece a su autor original y fue recopilada del sitio https://www.criptonoticias.com/criptopedia/defi-bitcoin-criptomonedas-finanzas-stablecoin-exchanges-prestamos/